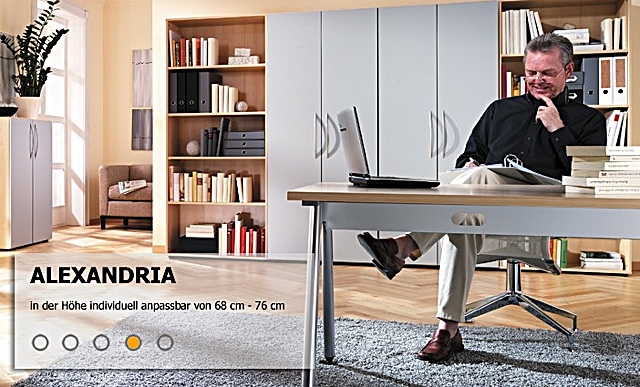

Das Home Office von der Steuer absetzten. Hier z. B. die Schreibtisch-Serie Alexandria - Foto: moebelshop24.de

Auf diese Weise wächst der Anteil von Freelancern an. Wer aber seinen Lebensunterhalt mit dem eigenen Büro verdient, darf auch die Kosten für das Home Office und für den Bürobedarf von den Steuern absetzen. Allerdings achten die Finanzämter penibel auf die Einhaltung der dafür geltenden Richtlinien. Die grundsätzlichen Festlegungen im § 9 des Einkommensteuergesetzes sind um etliche Vorschriften ergänzt, mit denen ein Vorteil durch private Nutzung im häuslichen Umfeld ausgeschlossen werden soll.

Die Anerkennung als Home Office

Jeder, der die Kosten für ein häusliches Büro vor Steuern absetzen will, braucht dafür erst einmal die grundsätzliche Genehmigung seines zuständigen Finanzamtes. Der Steuererklärung, in der dieser Kostenabzug zum ersten Mal in Anwendung gebracht werden soll, ist deshalb eine Kurzbeschreibung der heimischen Büroeinrichtung beizufügen. Die Fläche muss in einem akzeptablen Verhältnis zur Gesamtquadratmeterzahl der Wohnung stehen, abgegrenzt sein und in der Ausstattung deutlich Bürocharakter tragen. Eine private Nutzung, die durch das Wohnungsumfeld leicht zustande kommen könnte, muss ausgeschlossen sein. So sind Kleiderschränke, Couches oder gar der Anschluss einer Spüle im Home Office ein Grund, es nicht als heimisches Büro anzuerkennen. Theoretisch dürfte selbst Bürobedarf wie beispielsweise Klebstoff oder Kugelschreiber im Haushalt nicht eingesetzt werden - was jedoch kaum überprüft werden kann und von den Finanzämtern auch kulant gehandhabt wird. Schließlich darf jeder Arbeitnehmer die Kosten für Bürobedarf oder Arbeitsmittel vor Steuern absetzen, wenn sie zur Erfüllung seiner beruflichen Aufgaben erforderlich sind. Dazu bedarf es nicht einmal eines eigenen anerkannten Arbeitsraumes.

Die Anerkennung der Büroeinrichtung

Wesentlich enger geht es daher bei der Ausstattung des Büros zu. Hier handelt es sich in vielen Fällen auch nicht um geringwertige Wirtschaftsgüter, die sich bis zu einem Wert von 410 Euro (ohne Mehrwertsteuer) im Jahr ihrer Anschaffung in voller Höhe vor Steuern absetzen lassen. Grundsätzlich gilt jedoch: alles, was im Büro eines Unternehmens üblicher Weise als Mobiliar eingesetzt wird, darf auch im Home Office stehen. Das ist in der Tat weitaus mehr als Arbeitsregale, Schreibtisch und Bürostuhl. Denn darunter fällt die komplette Ausstattung eines Arbeitsraumes vom Fußbodenbelag bis zur Deckenleuchte. Beistelltische, Container, ja sogar eine Sitzgruppe für Besprechungen sind erlaubt. Zur traditionellen Schreibtischleuchte dürfen durchaus weitere Lichtquellen hinzugefügt werden, die eine optimierte Arbeitsatmosphäre schaffen können. Teppiche und Gardinen sind ebenso Standard wie Blumen, Pflanzen und die dafür notwendigen Aufbewahrungsobjekte bzw. Möbel. Bilder, Poster und Tapeten gelten dem Finanzamt als gängiger Raumschmuck. Selbst die Kosten für Renovierung oder Reinigung sind lassen sich problemlos vor Steuern absetzen. Wichtig ist nur, dass die Kosten für das Büro in einem akzeptablen Verhältnis zu den Einkünften stehen. Hochwertige Kunstobjekte als Dekoration oder teure Büro-Eleganz müssen schon einen sinnvollen Zusammenhang mit der Tätigkeit oder dem Klientel des Freiberuflers erkennen lassen.

Tipp zur anteiligen Nutzung:

In vielen Fällen können Arbeitsmittel und Bürobedarf auch anteilig bei der Steuer geltend gemacht werden, wenn die private Nutzung 50 % nicht überschreitet. Das gilt nicht für die heimische Büroausstattung. Denn hier führt ein privater Nutzungsanteil über 10 % bereits zur Aberkennung des gesamten Bürostatus in der eigenen Wohnung.